Blog

Metales Preciosos de Inversión

Blog

Metales Preciosos de Inversión

Blog

Metales Preciosos de Inversión

La hucha de las pensiones, casi vacía: es momento de invertir en oro físico

24 de octubre de 2019

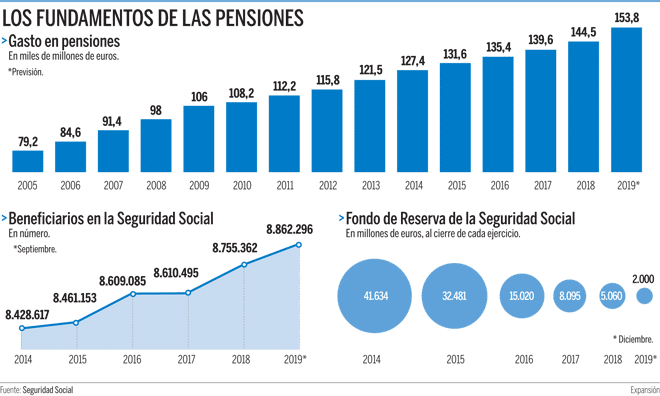

Apenas 2.000 millones de euros. Ésa es la exigua cantidad que quedará en el Fondo de Reserva de la Seguridad Social en diciembre de 2019, de los más de 40.000 millones con que estaba dotado hace apenas cinco años. Los cambios en la pirámide demográfica han provocado el agotamiento de un sistema que es insuficiente para garantizar el mantenimiento del poder adquisitivo llegada la edad de la jubilación. En semejante escenario, la inversión en oro físico se presenta como la fórmula más inteligente de complementar las pensiones.

Índice de contenidos

Los datos hablan por sí solos: cada vez hay más jubilados, el gasto en pensiones se dispara y el Fondo de Reserva de la Seguridad Social se agota. Es el momento de que los inversores precavidos tomen la decisión que puede garantizar su bienestar futuro: invertir en oro físico.

Como publicaba el diario Expansión el pasado 11 de octubre, el Gobierno va a recurrir en el mes de diciembre al Fondo de Reserva de la Seguridad Social, del que retirará alrededor de 3.000 millones de euros, con los que abonará la paga extraordinaria de Navidad de los jubilados.

Tras esta retirada de fondos, la llamada ‘hucha de las pensiones’ se va a quedar con apenas 2.000 millones de euros. Una cantidad insuficiente en términos operativos pero que, al menos, dispensará a Pedro Sánchez de tener el dudoso honor de ser el presidente que cierre dicho fondo.

Un fondo menguante

Gráfica fondo reserva seguridad social | Fuente: expansion.com

Los datos son muy preocupantes: esos 2.000 millones de euros es el saldo que va a quedar, a cierre de 2019, de un Fondo de Reserva que, en su mejor momento, en diciembre de 2011, contaba con 66.815 millones de euros.

A partir de ahí, el declive ha sido progresivo e imparable: 41.634 millones de euros en diciembre de 2014; 32.481 millones a cierre de 2015; 15.020 millones en 2016; 8.095 millones en 2017; y 5.060 millones en 2018.

Paralelamente, el gasto en pensiones ha ido creciendo de forma muy significativa, desde 79.200 millones de euros en 2005 a 131.600 millones diez años después. El dato estimado para el cierre de 2019 es de 153.800 millones de euros.

Una evolución lógica, teniendo en cuenta que el número de beneficiarios de la Seguridad Social no para tampoco de crecer: de 8.428.617 personas en septiembre de 2014 se ha pasado a 8.862.296 a cierre del pasado mes de septiembre.

La reforma del sistema

Magdalena Valerio, ministra de Trabajo, Migraciones y Seguridad Social del Gobierno de España | Fuente: eleconomista.es

¿Qué va a pasar con el sistema público de pensiones? La alternativa que, como señala Expansión, maneja el PSOE en caso de ser elegido y poder formar gobierno tras las próximas elecciones generales del 10 de noviembre, es encarar una reforma urgente y a fondo de la Seguridad Social, para aumentar sus ingresos.

Ello puede hacerse por varias vías: crear un impuesto específico o dedicar parte de los ya existentes a financiarla; o proceder a una reordenación de ingresos y gastos, adoptando medidas tan impopulares como reducir las ayudas a la creación de empleo.

La alternativa de los ciudadanos precavidos

Ante semejante panorama, quienes vayan a llegar a la edad de jubilación en los próximos años deben ir preparándose para mantener su capacidad económica y su nivel de vida.

Como ya vimos en otro post de este blog, alternativas como los fondos de pensiones privados no han obtenido los resultados esperados y es cuestionable su papel como la única alternativa posible al sistema público de pensiones.

Por tanto, hay que adoptar otros sistemas que permitan disfrutar de la jubilación sin agobios económicos. En países de nuestro entorno como Alemania, Austria, Francia e Italia, los ciudadanos tienen muy claro que el ahorro privado debe complementar el sistema público de pensiones, y muchos ciudadanos de estos países ahorran en oro físico, mediante la compra de monedas o pequeños lingotes que van acumulando en sus casas y que venderán cuando llegue el momento de jubilarse, para disfrutar de la seguridad económica que el oro les ha permitido adquirir.

En España, esta apuesta por el oro físico no ha arraigado aún lo suficiente, pero sería deseable que lo hiciera, ante la situación límite a la que ha llegado el sistema público.

Desde SEMPI Gold España se ofrece una solución a los ciudadanos a quienes preocupa la pérdida de poder adquisitivo que puede producirse al llegar la edad de jubilación sin haber adoptado las precauciones necesarias.

Una solución en forma de planes de inversión en oro físico, que complementarán la pensión pública y que garantizarán a los trabajadores retirados el disfrute de una auténtica edad dorada.

El oro de inversión al que se refiere esta web adquiere su denominación en el ámbito tributario, al tratarse de oro de ley 999,9/1.000 (oro puro).

Art. 140bis ley 37/1992 del 28 de Diciembre del impuesto sobre el valor añadido.

info@metalesdeinversion.com | Tel. 910 052 162

c/ San Cayetano 4, Edf San Cayetano, Entreplanta

11402 - Jerez de la Frontera

SEMPI Gold España © 2020